导读:近两日,直播平台密集有融资和上市的消息传出。3月9日晚间消息,新浪科技获悉,花椒直播或将于2018年底在香港IPO,花椒方面对此回应称,相关信息以官方平台公布的信息为准。

但有消息传出,便说明此事件绝非空穴来风。既然花椒直播要上市,那么摆在投资者面前的问题来了,花椒直播是一家怎样的公司?又为何选择港股上市呢?

花椒直播于2015年6月上线,为360旗下的移动直播平台。2016年10月,花椒直播宣布获得3亿元A轮融资,估值15亿,其中包括首建投投资1亿元,360投资6000万元。2017年5月,天鸽互动公告称,战略投资花椒直播所属北京密境和风有限公司,以1亿人民币现金认购其若干股份。

一、行业前列的泛娱乐直播平台

从平台用户的角度来看,花椒直播是目前国内泛娱乐直播行业的龙头之一。在用户总量方面,根据花椒直播副总裁于丹在2017年12月公布的花椒年度大数据信息显示,目前花椒直播用户已突破2亿,覆盖国内500余座城市。

在月活跃用户(MAU)方面,根据艾媒公布的2017年Q3国内娱乐内容类直播APP用户活跃占比可以看出,花椒直播以1.82%的活跃占比位列榜首。

在平台用户渗透率方面,根据易观相关统计数据显示,花椒直播在2017年以8.83%的全网用户渗透率位列榜单第四,目前处于国内泛娱乐直播平台第一梯队。

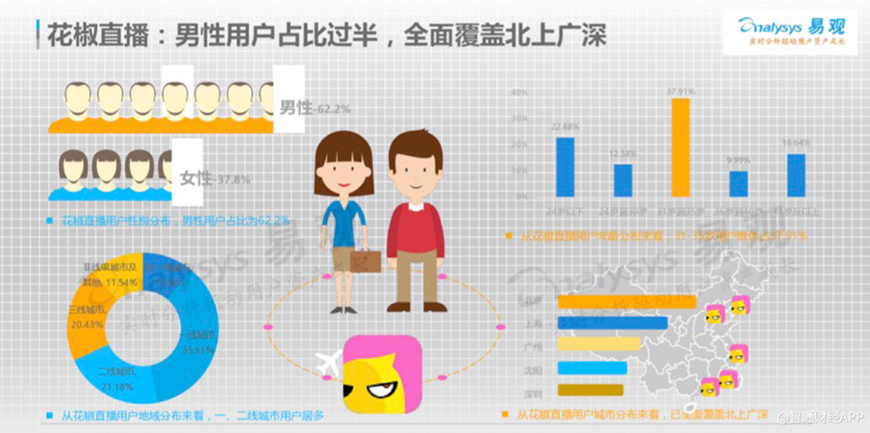

在花椒直播的用户画像方面,花椒直播的男性用户占比达62.2%,用户中56.99%分布于国内一、二线城市,且年龄在24-35岁之间的用户占比达到50.49%。可见花椒直播的用户拥有较高的消费意愿以及较强的消费能力,这能为花椒直播的持续营收奠定用户基础。

在花椒直播的用户粘性方面,由于花椒直播的用户粘性与其盈利模式存在一定关系,所以首先提一下其盈利模式。作为一家单一的移动直播平台,花椒直播获利的核心源于用户“打赏模式”,即通过用户对平台主播送虚拟道具进行打赏,平台再与直播分成的方式实现盈利。“打赏模式”让直播平台有了持续造血的能力。

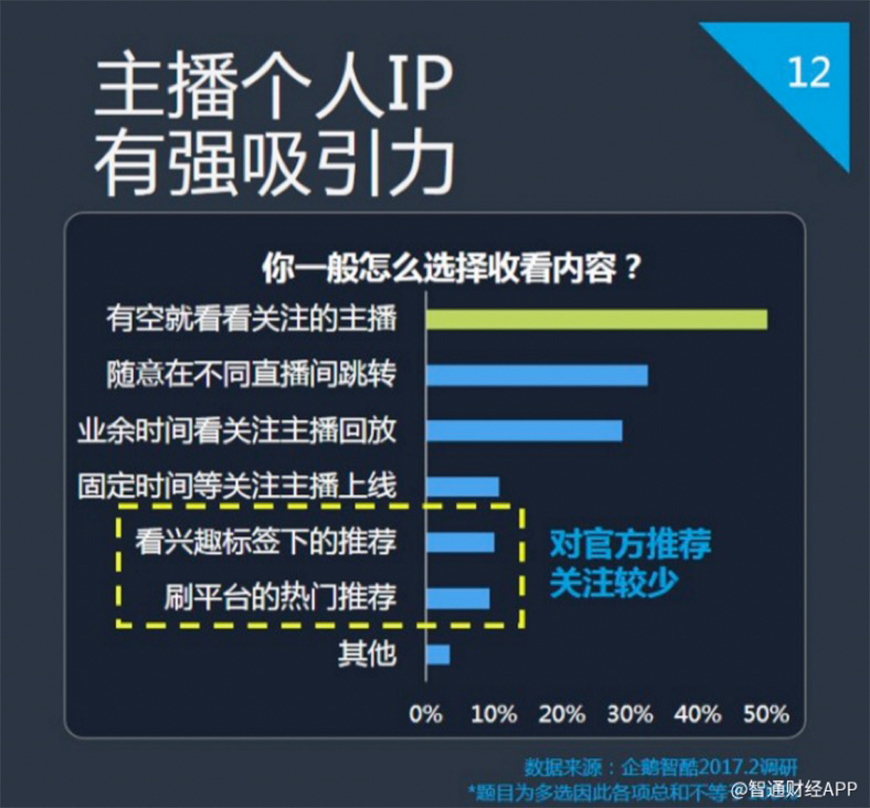

也正是因为“打赏模式”,让主播的个人IP成为提高用户粘性的重要因素。

根据企鹅智酷2017年相关调研数据显示,有50.67%的用户选择收看内容的方式为关注已收藏的主播。在没有关注主播驱动的情况下,用户更偏向于各直播间或各直播平台之间进行跳转。

所以花椒直播采取了高分成吸引优质主播的发展战略。根据花椒官方数据,打赏金额平台与主播按3:7比例进行分成,这让主播收入大幅增加。

智通财经APP了解到,花椒平台的主播月收入总计达1.25亿。但主播高收益也给平台带来高回报,在直播时长>60小时和时长>90小时的主播人数中,花椒直播分别以3069人和1484人远高于同行水平。

根据之前的逻辑,“主播的个人IP是提高用户粘性的重要因素”可以推断,花椒直播的用户粘性应在同行中最高,而事实也的确如此。根据艾媒统计数据显示,在2017年Q3,花椒直播以8.2的用户粘性指数位居榜首。

高用户粘性为花椒直播带来高额流水。花椒投资方之一,天鸽互动(01980)在2017年的财报中披露的信息显示,花椒直播的月流水已达3亿元人民币。而根据2017花椒年度大数据显示,花椒以50亿年度总流水在所有直播平台中位列第一。

综上可见,在这个互联网产品以用户论高低的时代,花椒直播从用户渗透率、用户月活量、用户粘性及平台流水数据等横向对比数据来看,都是当之无愧的行业龙头。

二、为何选择香港上市?

对于花椒直播来说,港市和美市都是其IPO的优选,但为何花椒最终选择了香港呢?

业内推测,这可能与花椒直播对自身盈利情况的自信有关。因为若想在香港主板上市,有一项硬性要求是:“最近年度盈利必须超过2000万港元”。

如果这个推测属实,那花椒直播的确值得投资者期待。因为港市这个盈利要求可能连虎牙都没达到。

早在2017年7月,新加坡聚星慧眼中国环球论坛上,虎牙直播母公司欢聚时代董事长兼代理CEO李学凌就透露了虎牙直播2018年赴港上市的想法。

但经过半年的筹划,最终传出的消息竟是虎牙将赴美上市。关于此次虎牙赴港改成赴美,有分析人士猜测原因是“虎牙直播的营业记录并不满足香港IPO的最新标准。”

根据此前欢聚时代公布的2017年各季度财报,虎牙直播在第二季度、第三季度,不按美国公认会计准则,运营亏损分别为1.11亿元、1010万元,虽然最终第四季度营业利润达2170万元,实现首次盈利,但整财年盈利依然未超过折合2000万港元。不符合港股上市的财务审核中的硬性要求。有分析人士指出,“如果虎牙直播拿着这份财报谋求港股上市,无疑于天方夜谭。”

既然传言花椒直播将在港上市,就间接说明其盈利或已达到了赴港上市的财务要求。不仅如此,2017年5月,花椒直播完成B轮融资,融资金额为10亿元,完成融资之后,花椒直播的估值已经达到了50亿元左右,符合香港主板上市规则中关于40亿公司市值的要求。

但达到了上市要求又为何要选择香港呢?像美国纳斯达克市场更看重中国科技股企业的成长性。而高成长、高增长、想象空间无限则是外界对游戏直播的一致评价。花椒直播在美国或能得到更高的估值。

但花椒直播选择港股或许有吸引内地资金的考虑。随着两地互联互通交流加深,大量内地资金赴港投资。而花椒直播若在港股登陆,作为国内泛娱乐直播行业的龙头公司之一,且自身也是TMT稀缺标的,更容易获得内地资金青睐。

当然,风险因素依然存在。这次花椒直播的风险并非来自于对手,而是整个直播行业。根据2017年腾讯科技企鹅智库发布的报告,直播市场规模将触及天花板,直播人均使用时长已从2017年下半年的203分钟降至2018年初的182分钟。

目前直播行业爆发期已过,“后直播时代”到来。关于国内直播行业的一些基本情况,智通财经APP在此前《陌陌(MOMO)超预期财报之后:千里之行,始于探探?》一文中有详细介绍,在此就不再赘述。

在行业步入增长衰退期的情况下,花椒直播所在的泛娱乐直播行业也正凸显马太效应,呈现强者愈强,弱者愈弱的局面。

从上文可知,花椒直播虽处在行业第一梯队,但在前方,一直播、映客和YY直播依然占据了泛娱乐直播行业最头部的流量资源。如何在平台差距拉大之前获取更多的用户,便成为花椒直播能否更进一步的关键。